Sono tante le menti sprovvedute di conoscenze economiche che assorbono bizzarre teorie ad ogni piè sospinto. Nulla di strano. L’uomo ha sempre razionalizzato gli accadimenti del mondo, in un modo o nell’altro, attraverso concatenazioni logiche o elaborando miti di diversa caratura.

Oggetto di recenti narrazioni distopiche è il governatore della BCE, Christine Lagarde, descritta quale novella Ananke, arbitra del bene e (soprattutto) del male economico del nostro paese, che minaccerebbe di rovinarci un 2023, viceversa fonte di rinnovate speranze.

Ella ha (timidamente) annunciato che, forse, proprio dovesse, potrebbe aumentare, nel 2023, i tassi base e interrompere l’acquisto di obbligazioni e titoli di stato dei membri dell’Unione.

Ordunque, sia pur tra i se e i ma, che c’è di più malvagio di un rifiuto di far credito a tasso zero e di un diniego a comprare altri titoli di debito di uno stato già oltremodo indebitato? Si potrebbe dire il timore di un default, ma cerchiamo di capire perché madame Lagarde deve dire cose sgradevoli, che in verità dovrebbero esserlo ancor di più.

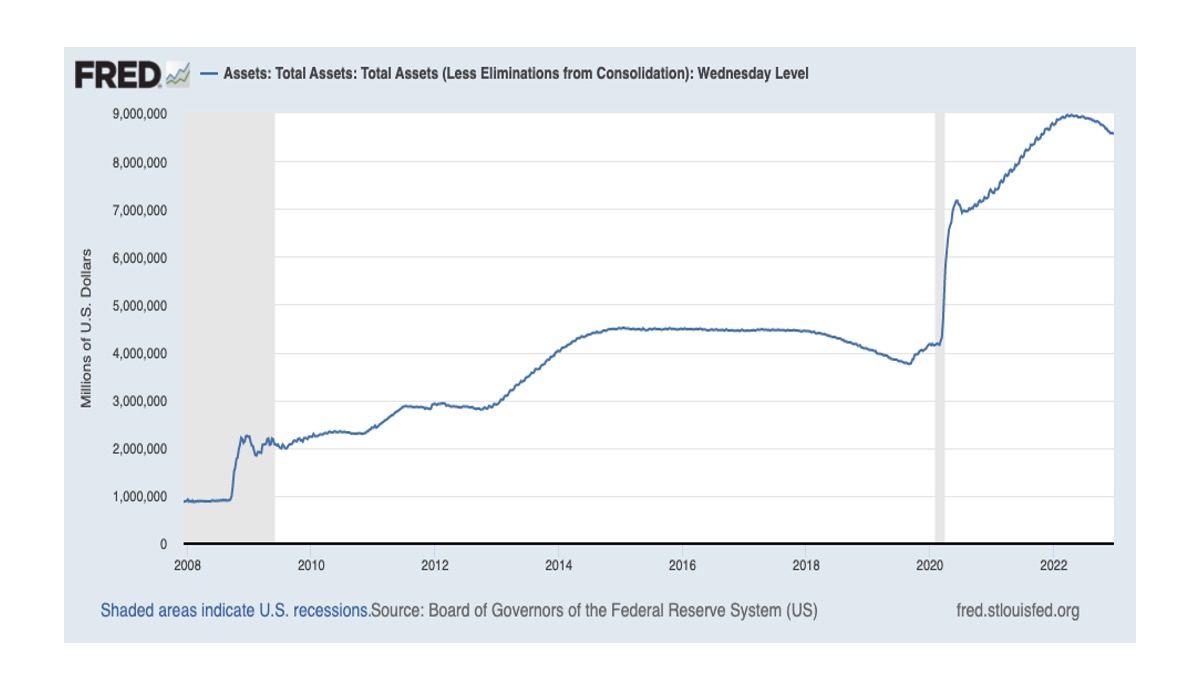

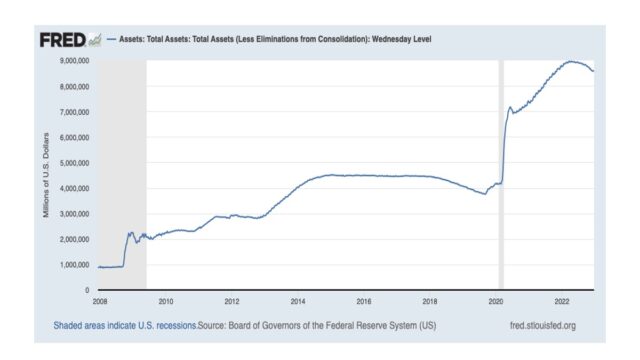

Osserviamo il primo grafico che mostra l’andamento dell’ammontare delle attività finanziarie a bilancio della Federal Reserve.

Dopo l’apice del “QE-monstre” del 2020-21, la banca centrale degli USA ha cominciato a liberarsene, molto delicatamente, non rimpiazzando titoli giunti a scadenza e limitando gli acquisti sul mercato aperto.

Perché? Perché se dovesse ancora intervenire con altri QE, finirebbe per monetizzare il debito alla maniera sud-americana, creando altra moneta e alimentando l’inflazione in atto.

Se invece vendesse maggiori quantità di asset a riserva, farebbe aumentare i tassi, che già sono giunti a sfiorare un 5% che non basta, però, a raggiungere il tasso “neutro” con l’indice dei prezzi al consumo. Ma, come sempre in economia, ci sono due facce della medaglia.

L’aumento dei tassi provoca, com’è intuitivo una svalorizzazione proprio di quegli assets messi a riserva dalla Fed, e dunque delle perdite da mettere a bilancio. Conseguenza?

Certamente la banca centrale americana non può fallire, poiché può ripianarle creando moneta, ma così facendo alimenterebbe l’inflazione. Può differire le perdite in avanti negli anni, ma questo intacca la fiducia degli investitori che probabilizzano altre restrizioni del credito.

Ulteriormente ne possono derivare conseguenze per il conto finanziario della bilancia dei pagamenti e dei tassi di cambio.

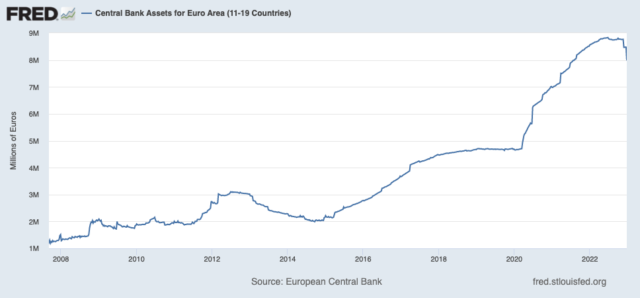

Osserviamo il grafico 2, che si riferisce alla BCE. Anch’essa, come sempre, non può non seguire il corso degli eventi, poiché anche le banche centrali del Giappone, del Regno Unito, d’Australia ecc. hanno intrapreso la via seguita dalla Fed per via della pandemia e del ciclo economico in generale.

Dunque, madame Lagarde, ha detto timidamente quel che doveva dire, cioè che con un’inflazione più alta di quella americana, una guerra alle porte e una serie di squilibri strutturali, non potrà sostenere la domanda e la crescita creando moneta aggiuntiva e facendosi carico dell’indebitamento senza limiti di certe nazioni dell’Unione, pena sconquassi negli equilibri interni e internazionali.

In breve, è finito il tempo della “moneta facile”, dei “malinvestment” generatori di perdite ininterrotte e crescenti e sta arrivando quello della selezione e della sopravvivenza finanziaria. Tutto questo, piaccia o non piaccia ai politici e ai loro elettori.