Sotto la pressione delle mutate condizioni socio-economiche degli ultimi anni, i consumi delle famiglie e i servizi offerti a loro supporto dai retailer hanno evidenziato delle biforcazioni, delle lacerazioni rispetto alla precedente rappresentazione sistemica del settore dei prodotti di largo consumo o grocery.

In un precedente articolo ho cercato di ricostruire le ragioni che hanno determinato lo sviluppo di un vero e proprio fenomeno che non può essere sottaciuto: la crescita e la diffusione di un’insegna Eurospin, che

a) rappresenta un vero e proprio caso da manuale e di allerta per tutti coloro che sono coinvolti nel business di super e ipermercati e

b) che ha smentito le previsioni e le ipotesi strategiche formulate anche solo 10 o 5 anni fa.

Per capire Eurospin (ed è consigliabile, per tutti i concorrenti, capirlo velocemente) bisogna, tuttavia, decostruirne gli aspetti e uno in particolare: lo straordinario, sorprendente, disarmante successo ottenuto con un reparto che avrebbe dovuto essere un punto debole almeno secondo una passata, erronea vulgata della sua origine “discount”: quello del reparto dei deperibili vegetali. E questo, proprio in anni un cui impazzano le tendenze verso un rinnovato vegetarianismo!

Per capire Eurospin

occorre andare oltre la misurazione tradizionale delle quote di mercato e del raffronto oggettivo dei prezzi

per sfruttare appieno la nuova metrica del CX Store, che si riferisce, invece, ad aspetti più eterei, intangibili, ambigui, che appartengono alla relazione di fiducia, di reputation, di goodwill stabilita tra clientela e “venditore”.

Il punto focale di questa dissezione è (repetita iuvant) il reparto ortofrutta e la difficile gestione del suo rapporto Qualità/Prezzo. Mentre per il prodotto industriale i prezzi (in assenza di iperinflazione) e la qualità (per definizione) sono sticky, rigidi, nel caso dei prodotti altamente deperibili questa relazione si ridefinisce costantemente in base alla stagionalità e a tutte le caratteristiche positive e negative della supply chain.

Non esistono al proposito le opacità e le distrazioni create dalla comunicazione pubblicitaria e dalle promozioni delle marche. Nel caso di frutta e ortaggi la responsabilità gestionale e selettiva del prodotto è direttamente, palesemente, inescusabilmente del retailer.

Tuttavia, rispetto alle rappresentazioni naif del rapporto che lega la clientela all’insegna uno step ulteriore è indispensabile.

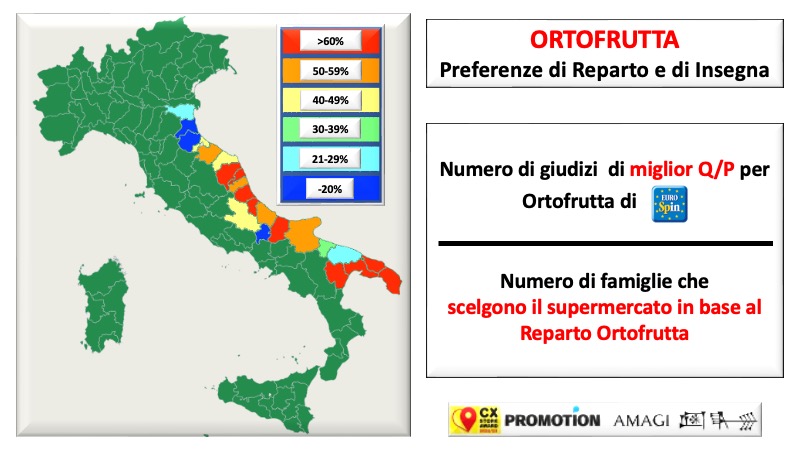

Non tutte le famiglie, infatti, mostrano la medesima sensibilità all’offerta dei vari reparti e a quello che ci interessa in particolare. Dunque, la prima discriminante deve essere la ponderazione dell’importanza attribuita al reparto ortofrutta per le varie famiglie residenti nelle diverse province italiane, ai fini della scelta cruciale del supermercato in cui fare acquisti.

Il secondo step riguarda le caratteristiche socioeconomiche e geo-orografiche delle aree in cui vive questa popolazione. Per questo la scelta ottimale è stata riferire i dati analitici alle province costiere ad est degli Appennini, da Ferrara al profondo Sud pugliese. Esse rispondono a questo criterio: sono un continuum in cui le abitudini, le nomee, le iniziative di marketing si diffondono osmoticamente grazie ad una contiguità ininterrotta di città e cittadine.

Il terzo step consiste nel misurare e nel pesare l’importanza che il reparto ortofrutta ha per queste famiglie.

Il quarto step coglie invece le preferenze per le varie insegne e per Eurospin in particolare, filtrandole con il criterio del terzo step; in sostanza rapportando a) il numero di famiglie che prediligono il reparto ortofrutta di Eurospin tra tutte le alternative loro disponibili e b) al numero di famiglie che scelgono il supermercato in base al reparto ortofrutta.

I dati che emergono sono originali e stupefacenti poiché le percentuali sono molto, molto alte, a testimonianza di una strategia di successo che pare non essere stata avvertita e che non sembra, oggi, contrastata da reazioni evidenti dei competitor.

Vi sono province in cui il dato menzionato supera incredibilmente il 60% della clientela; province in cui il fattore attrattivo dell’ortofrutta di Eurospin è servito, nell’arco dei 3 anni delle nostre rilevazioni, come propulsore di altri reparti e della crescita della produttività (a noi sconosciuta, se non per i “si dice”) di questi store.

Paradossalmente, sembrerebbe, cioè, che

l’interpretazione vincente del fenomeno sia stata data prima di altri dalle altre catene di ex-discount o “Lifestyle Price-Impact”

(come Eurospin) che stanno dando una diversa impostazione al reparto.

Vanno fatte notare tuttavia 2 eccezioni alla tendenza presentata. Si tratta, in primis, delle province della Romagna dove opera CIA CONAD, una cooperativa molto attenta al localismo, nonché le province di Bari e Barletta-Andria-Trani dove opera vigorosamente il Gruppo Megamark.

Conclusioni: 3 anni di osservazioni del Goodwill delle famiglie italiane riferite a super e ipermercati evidenziano diversi fenomeni che caratterizzano l’evoluzione del settore grocery, dopo l’affondamento emblematico del gigante Auchan.

Citerò il radicamento tenace, quasi inscalfibile di Unicoop Firenze in Toscana, di cui si è già parlato; il fenomeno Tosano che, navigando controvento, migliora i suoi risultati già eccellenti; poi l’esperimento totalmente innovativo ed inimitabile, pur su scala attualmente microscopica, di Banco Fresco ed infine quello più clamoroso, ovvero la egemonia di Eurospin in un reparto che dovrebbe essere al centro dell’attenzione della distribuzione classica (la quale tuttavia per varie ragioni troppo lunghe da spiegare, non lo ama per davvero): l’ortofrutta.