In questo articolo, scritto a due mani con Loris Tirelli, cercheremo di aggiungere un contributo empirico per quantificare il concetto di “fedeltà alle insegne” della Distribuzione Moderna.

“Fedeltà” è un termine intuitivo e ricorrente che però pecca di vaghezza.

Non v’è alcun impegno sancito tra un cliente e un punto di vendita, ma solo un atteggiamento opportunistico su scala individuale per cogliere il miglior Rapporto tra la Qualità dell’offerta e il Prezzo richiesto. Dunque, un cliente, stante le circostanze vissute quotidianamente, tende ad utilizzare ogni punto di vendita disponibile che proponga un’alternativa migliore di altre; circostanze, ripetiamo, che non sono legate esclusivamente ai prezzi, come ingenuamente e erroneamente ipotizzato da tante ricerche.

Una scelta multipla come quella che opera normalmente un cliente di un supermercato, è subordinata a tanti fattori causali e casuali, in gran parte immateriali: la vicinanza alla propria residenza, la sinergia con altri negozi; eventi speciali, la facilità del parcheggio; la cortesia degli addetti; la comunicazione; particolari promozioni, e così via. È naturale, pertanto, che le famiglie tengano rapporti di clientela con più insegne.

A seconda della propria cultura di consumo, della propria psicologia e di altri fattori socio-demo-economici, vi sono famiglie abitudinarie che si affidano a 2 o 3 insegne; altre, invece, “pascolano nella varietà” e prediligono fare acquisti in 10 0 12. Ecco individuato allora un primo elemento esplicativo: esiste una propensione ad utilizzare un maggior o un minor numero di insegne per tante buone ragioni che è impossibile conoscere e classificare adeguatamente, ma che non possono essere semplificate con la stanca e logora ipotesi de “IL” consumatore rappresentativo, l’ ”uomo medio”, ovvero l’invenzione ottocentesca di Adolphe-Jacques-Lambert Quetelet.

Attraverso i dati CX Store possiamo, invece, quantificare il numero di catene di cui ogni famiglia si ritiene cliente e che conosce per avervi fatto esperienze d’acquisto. Il primo dato che possiamo ricavare, quindi, partendo da ogni provincia è il numero complessivo di famiglie che si dichiarano clienti delle varie insegne, Nc.

Nc (numero di clienti) è un numero che ovviamente è maggiore del numero di famiglie Nf residenti nella provincia. Il Rapporto tra Nc e Nf ci fornisce la media astratta delle insegne frequentate dalla famiglia rappresentativa. Quanto è più grande, questo numero, tanto più implica una minor fedeltà.

Si tratta tuttavia di un indicatore molto rozzo, per quanto non privo di interesse. L’indice Herfindahl-Hirschmann, invece, è molto noto e utilizzato perché tiene conto della composizione dei dati che misurano la concentrazione di un’industria. Esso viene espresso con la somma delle QUOTE DI MERCATO (elevate al quadrato).

Pertanto, varia in funzione della distribuzione del peso, dell’entità di ciascun addendo. Se una quota è molto grande e le altre sono piccole la concentrazione è notevolmente maggiore di una situazione in cui esse sono quasi eguali. Semplice e intuitivo. La stessa cosa si potrebbe dire per il parco clienti delle insegne presenti in ciascuna provincia italiana.

Tuttavia, nel nostro caso, ci stiamo riferendo a situazioni diverse provincia per provincia, poiché non solo cambiano le insegne attive in ciascun luogo, ma cambia anche il loro NUMERO. Più elevato è il numero delle insegne presenti, maggiormente probabile è che le famiglie frequentino più insegne. Più aumentato le “tentazioni”, più le famiglie cadono nel peccato di “infedeltà”. Insomma, il risultato nasce ed evolve in base a due motivazioni: una endogena e una esogena.

La prima dipende dall’utilitarismo della clientela che acquista in base alla convenienza e all’evoluzione delle sue conoscenze/esperienze.

La seconda dipende dalla disponibilità di sempre nuove insegne che si localizzano entro le aree di residenza delle famiglie. Più aumenta il loro numero, meno abitudinario e più complesso diventa il comportamento di acquisto della clientela.

Insomma, le piazze più affollate di competitor, in quanto più attraenti per i retailer, come Milano, Roma, Torino, ecc. vedono una concorrenza più agguerrita e caotica (in senso matematico).

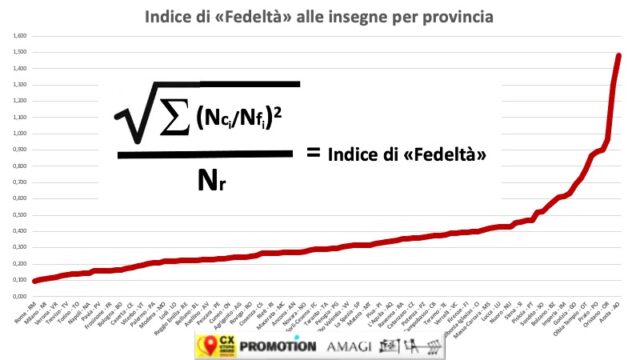

Il punto viene colto, dunque, estraendo la radice quadrata dell’indice precedente e dividendola per il numero di retailer presenti in ogni provincia.

Alla luce di questo calcolo i risultati sembrano piuttosto coerenti. Nelle grandi metropoli come Milano, Roma, Torino e anche Napoli, la presenza di un elevato numero di concorrenti e la densità abitativa, nonché la mobilità della popolazione, fanno sì che le famiglie conoscano e frequentino un più ampio numero di catene di super e ipermercati.

Nelle città più piccole e meno densamente popolate l’indice è più alto a testimonianza di una concorrenza più concentrata tra poche insegne (Aosta, Gorizia, Imperia, …).

Nulla di nuovo, pertanto, rispetto a ciò che suggerisce il buon senso. Piuttosto una nuova metrica per tradurre il tutto in una visione d’insieme numericamente ed empiricamente più solida.